Ratenkredit wird in zwei Kategorien unterteilt:

- Bonitätsabhängig

- Bonitätsunabhängig

Diese Unterscheidung hat Einfluss darauf, wie die Zinssätze für das Darlehen berechnet werden.

Bonitätsunabhängiger Ratenkredit

Hier wird der Zinssatz ausschließlich auf Basis der Kreditsumme und Laufzeit berechnet.

- Längere Laufzeiten: Je länger die Laufzeit, desto niedriger die monatliche Rate, aber der effektive Jahreszins steigt.

- Vorteil: Transparente Berechnung unabhängig von der Kreditwürdigkeit.

Bonitätsabhängiger Ratenkredit

Bei dieser Variante richtet sich der Zinssatz nach der Bonität des Kreditnehmers.

- Bessere Bonität = Niedrigerer Zinssatz: Wer eine gute Bonität hat, profitiert von günstigeren Konditionen.

- Individuelle Bewertung: Der effektive Jahreszins wird für jeden Kreditnehmer individuell angepasst.

💡 Tipp: Überprüfen Sie Ihre Bonität, bevor Sie sich entscheiden, um die beste Kreditoption zu finden. Vergleichen Sie Angebote sorgfältig, insbesondere bei bonitätsabhängigen Krediten.

Günstiger Ratenkredit: Vorteile und Unterschiede zum Dispokredit

Warum ist ein Ratenkredit günstiger?

Ein Ratenkredit wird bei der Schufa eingetragen, bietet jedoch in den meisten Fällen deutlich niedrigere Zinssätze als ein Dispokredit. Wer seinen Dispo über längere Zeit ausschöpft, sollte eine Umschuldung in Betracht ziehen.

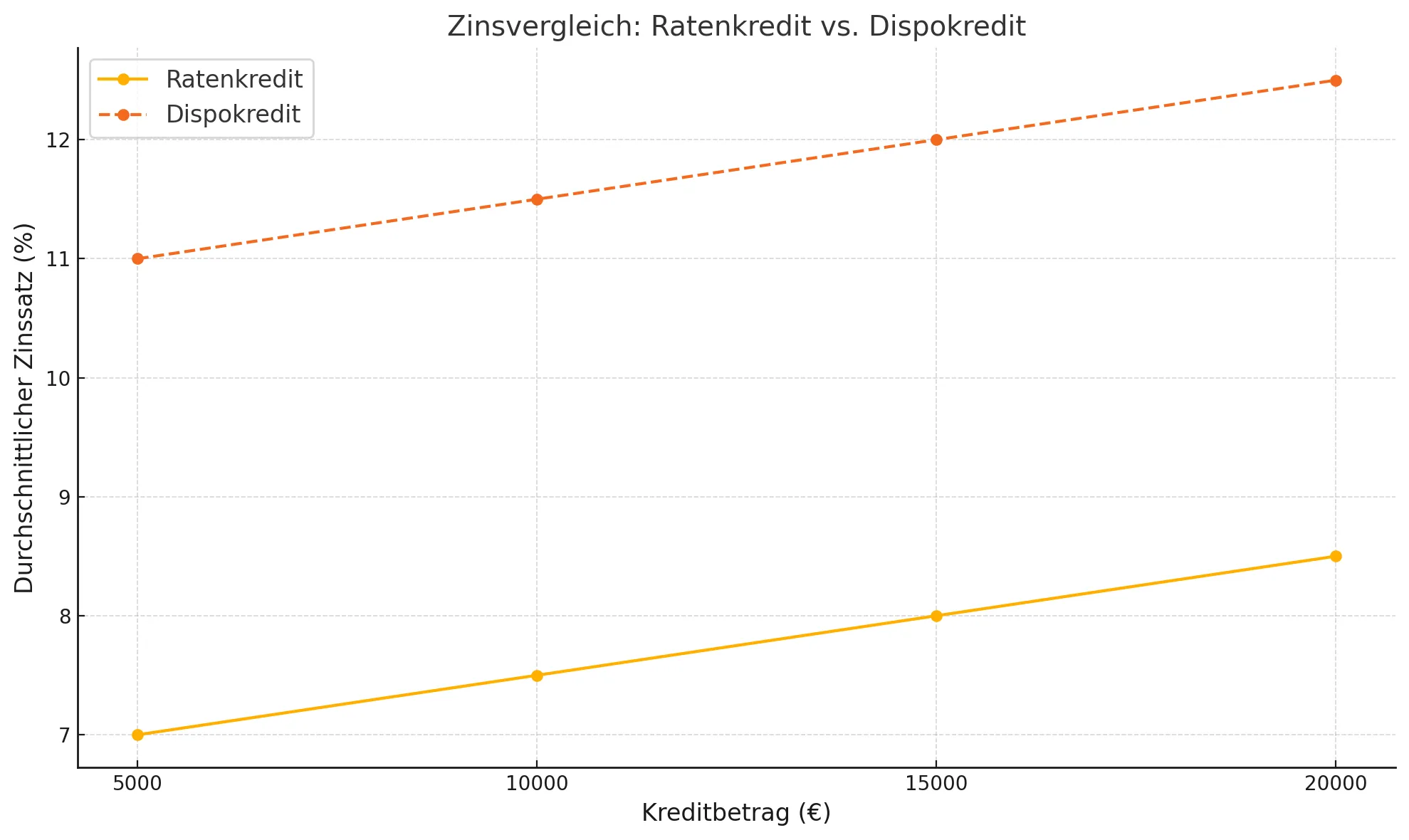

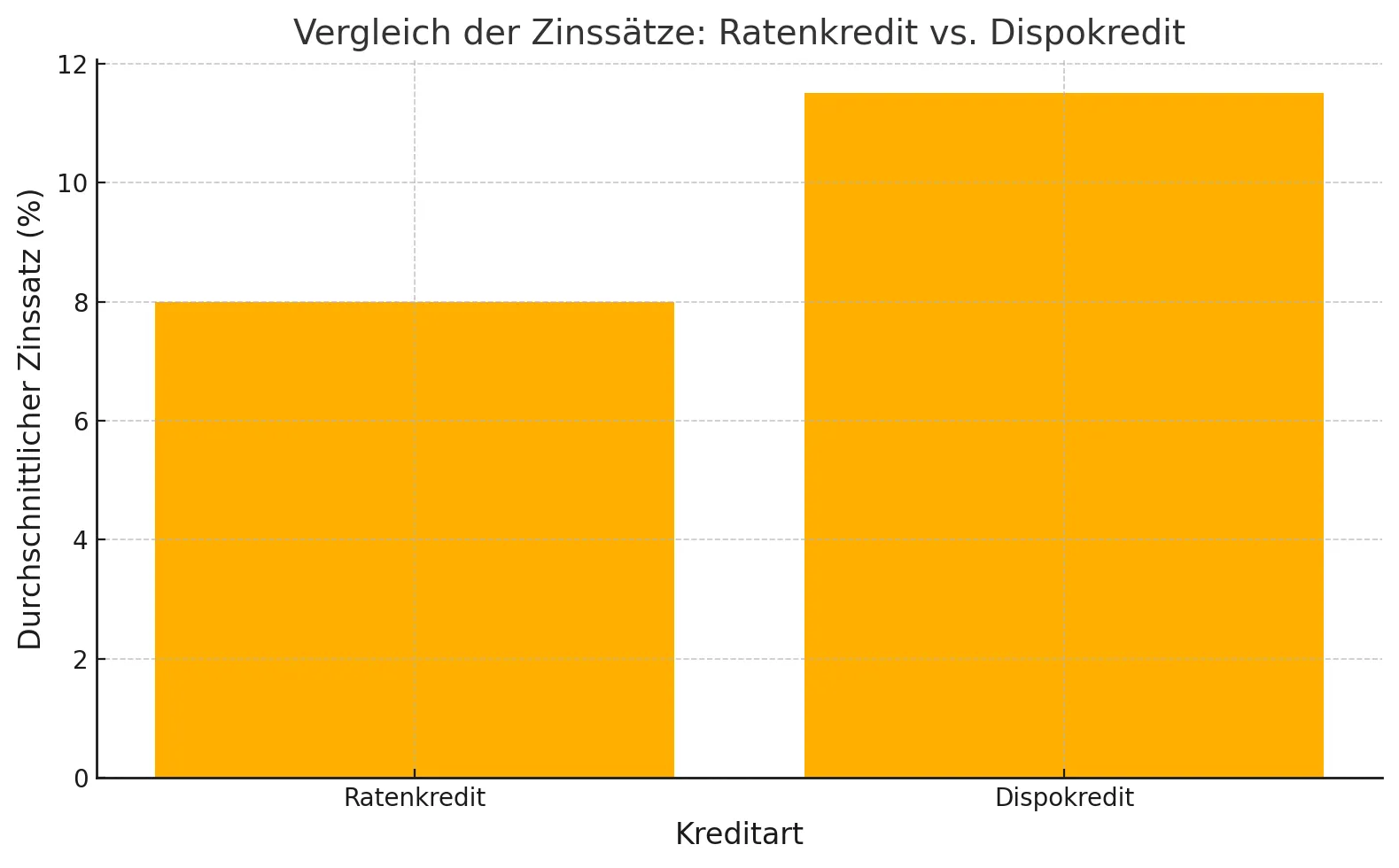

Vergleich: Ratenkredit vs. Dispokredit

- Ratenkredit: Zinssatz zwischen 7–9%

- Dispokredit: Zinssatz häufig über 11%

Dieser deutliche Unterschied macht den Ratenkredit zu einer kostengünstigeren Lösung, insbesondere bei größeren Summen und längeren Laufzeiten.

Variationen des Ratenkredits

Ratenkredite werden unter verschiedenen Namen angeboten, z. B.:

- Allzweckdarlehen

- Anschaffungsdarlehen

- Konsumentenkredit

- Privatdarlehen

- Onlinekredit

- Sofortkredit

Diese Namen weisen oft auf spezifische Verwendungszwecke oder Konditionen hin, bieten jedoch dieselbe Grundstruktur.

Sondertilgung und Flexibilität

Ein großer Vorteil des Ratenkredits ist die Möglichkeit zur Sondertilgung:

- Viele Anbieter erlauben eine sofortige Rückzahlung ohne zusätzliche Kosten.

- Teilrückzahlungen sollten jedoch im Voraus vereinbart werden, um Komplikationen zu vermeiden.

💡 Tipp: Klären Sie vor Vertragsabschluss, ob eine komplette oder teilweise Sondertilgung möglich ist. Das kann Ihnen langfristig viel Geld sparen!

Vergleich der Zinssätze: Ratenkredit vs. Dispokredit

Empfehlung für Ratenkredit und Restschuldversicherung

Restschuldversicherung: Sicherheit für den Ernstfall

Viele Banken bieten bei einem Ratenkredit eine Restschuldversicherung (RSV) an, die für die Absicherung Ihrer Kreditraten sorgt. Sollte Ihnen etwas zustoßen, beispielsweise bei Arbeitsunfähigkeit oder im schlimmsten Fall bei Tod, übernimmt die Versicherung die Zahlung der noch offenen Kreditsumme.

💡 Wichtiger Hinweis: Achten Sie darauf, dass die Restschuldversicherung auch bei Arbeitslosigkeit greift. Nicht jede RSV deckt dieses Szenario ab, daher sollten Sie die Vertragsbedingungen genau prüfen.

Ratenkredit beantragen – Schritt für Schritt

- Kreditvergleich durchführen: Informieren Sie sich über die aktuellen Zinssätze und wählen Sie den passenden Anbieter.

- Betrag und Laufzeit festlegen: Geben Sie den gewünschten Kreditbetrag ein und berechnen Sie die monatlichen Raten.

- Angebote vergleichen: Nutzen Sie Online-Vergleichsplattformen, um die besten Konditionen für Ihren Bedarf zu finden.

💡 Tipp: Ein sorgfältiger Vergleich kann Ihnen helfen, bares Geld zu sparen und versteckte Kosten zu vermeiden.

Zinsvergleich: Ratenkredit Vs. Dispokredit